贈与税の配偶者控除について(2)

贈与税の配偶者控除のメリット

① 相続税の直前対策として有効

相続税の計算上、法定相続人等への相続開始前3年以内の贈与は贈与時の評価額で相続税の課税価格に加算されます。

しかし、2000万円までの贈与税の配偶者控除は相続税の課税価格に加算する必要はありません。

② 相続税の引下げ対策として有効 《 ※ 注意事項あり》

目先の相続税を引き下げる効果はありますが、注意が必要です。

以下にその注意点を挙げていきます。

《 ※ 注意点1 》

・受贈者 (居住用不動産の贈与を受ける配偶者) が資産家の場合、二次相続時の相続税が重くなり一次・二次相続の合計税額では不利になる場合があります。そのため、二次相続までの間に計画的な相続税対策が重要となります。

《 ※ 注意点2 》

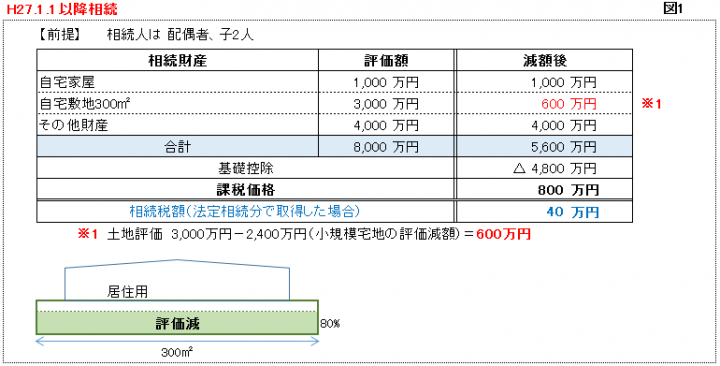

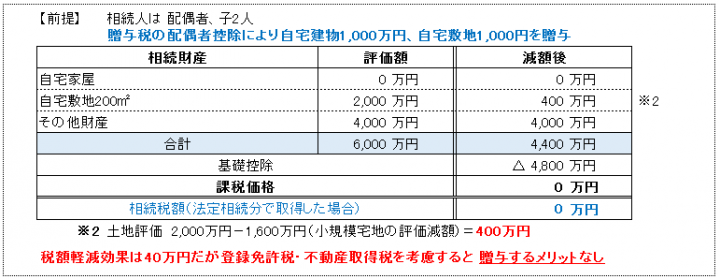

・居住用不動産の贈与なので、土地の場合は贈与しなくても特定居住用宅地等として小規模宅地の評価減特例の適用で330㎡まで80%減額されるわけですから、その効果は限定的になります (図1参照)。

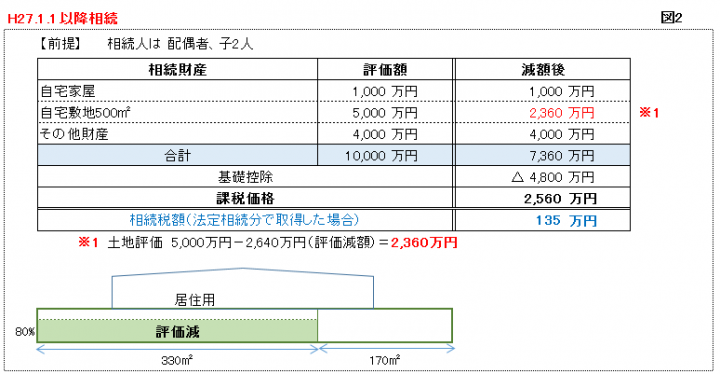

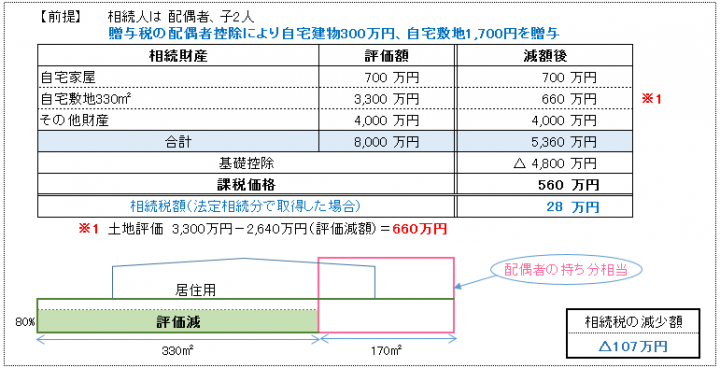

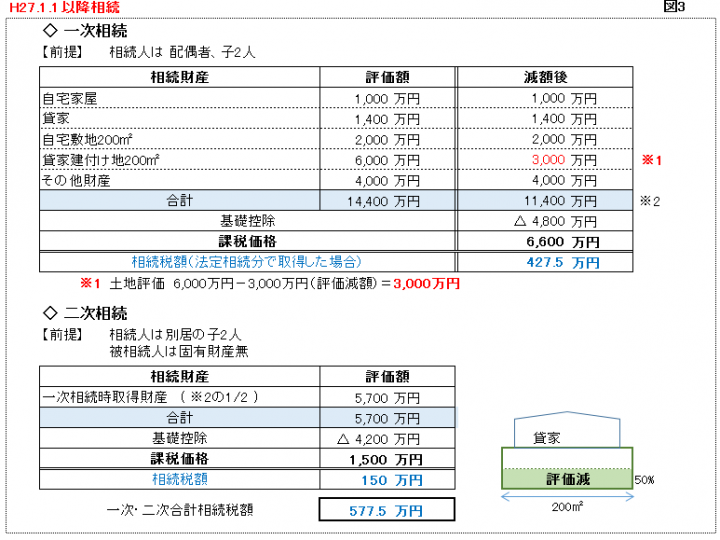

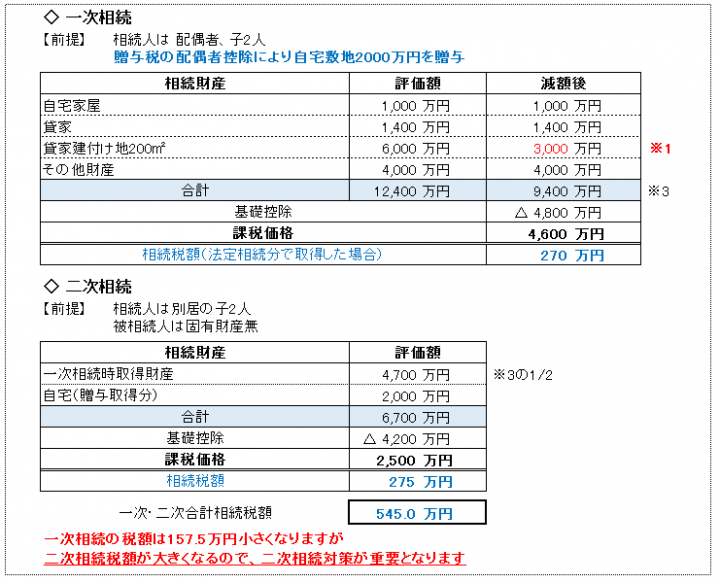

そのため、小規模宅地の評価減特例との関係で考えると、自宅敷地が330㎡を超えているケース (図2参照) や、他に 小規模宅地の評価減特例対象地 (例えば貸付事業用宅地等) があるケース (図3参照) で有効となります。

ただし、これらのケースにおいても二次相続を睨んだ対策が重要となるのはいうまでもありません。

◆ 自宅敷地が330㎡を超えているケース

◆ 小規模宅地の評価減特例対象地 (例えば貸付事業用宅地等) があるケース

また、贈与による不動産移転にかかる税金 (登録免許税・不動産取得税) は相続時より割高になる点 (登録免許税は贈与の場合は固定資産税評価額の2%、相続の場合は同0.4%、不動産取得税は相続の場合は非課税) にも注意が必要です。

タグ:相続