確定申告の修正方法

所得税の確定申告、提出後 間違いに気づいたとき

平成28年分所得税の確定申告で 頭の痛い時期、過去の申告書を見直していて間違いを発見 !

こんな時どんな手続きをとればいいのでしょうか。

①税額を多く納めすぎていた場合

例えば

・事業の売上の過大計上

・事業の経費の計上漏れ

・扶養控除等の記載漏れ

・医療費控除の記載漏れ

・住宅ローン控除の過少計上

・社会保険料(国民年金保険料等)の記載漏れ

など、計算間違いや各種控除の適用を忘れていたために所得税を多く納めていた(または還付される税金が少なかった)ことに 申告期限後 に気が付いた場合には「更正の請求書」を提出することによって 納めすぎた税金等を返してもらうことができます。

( 申告期限内であれば、正しい申告書を再提出すれば 後から提出された申告書が その人の申告書として 取り扱われます)

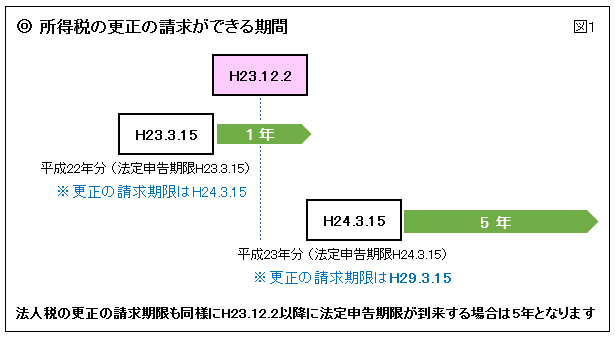

この「更正の請求」ができる期限が 以前は 原則法定申告期限から1年でしたが、平成23年度税制改正により 法定申告期限から5年 に延長されました。

(ただし、平成23年12月2日以降に法定申告期限が到来する国税について適用)

つまり、平成23年分 や 平成24年分 の所得税の確定申告に間違いを見つけた場合もまだ間に合うということです(図1参照)。

更正の請求の範囲の拡大

(廃止された措置の内容についてはご確認ください)

②納めた税額が少なかった場合

①とは逆に、収入の計上漏れや扶養控除の適用間違いなどにより所得税の納め漏れが生じている場合は「修正申告書」を提出して不足している所得税を納めることになります。

この場合、法定納期限の翌日より年2.9% (※注1) 、法定納期限の翌日から2か月経過後は年9.2% (※注1) の延滞税がかかります。

また、税務調査等により修正した場合は、所得税のほかに 過少申告加算税 (増加税額の10%または15%)がかかります(調査等によらない自主申告の場合にはかかりません)。

(※注1) H26.1.1~H26.12.31 の延滞税率

控除忘れや節税のヒントが見えてくるかもしれません。たまには確定申告書も数年分ゆっくり見直してみましょう。

詳細な要件等についてはご確認ください。

文 税理士・CFP(R) 西木敏明