賃貸物件( アパート・マンション )の建築・購入は本当に相続税対策になるの?(2)

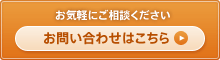

それでは、ここまでの内容について簡単な例で評価減額の効果を見てみましょう。

図5のように、財産を組み替えることにより大きな相続財産の評価引き下げ効果を得ることができます。

ただし、仮定計算上の効果ですので、現実に不動産投資をする上ではより詳細に検討する必要があります。

また、不動産投資は事業として成り立つことが大前提なのはいうまでもありません。

最後に

「借入金で賃貸物件を建築または購入すると相続税の対策になる。」

はたして本当でしょうか?

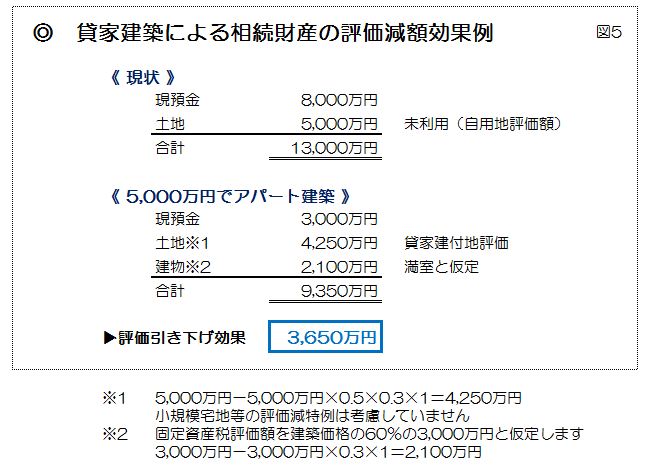

結論は借入で建築しても手元資金で建築してもその効果は変わらないため「借入金」で建築する必要はありません (図6参照)。

建築時に借入を併用するのは、老後の資金やいざというときの資金・相続税の納税資金を手元の残すためと考えてください。

過大な借入は次世代へ無理な負担を強いることになりかねません

利息が経費になるといっても税効果は最大50%強 (H27以降55%強) なので実質キャッシュフローは悪化します。(5,000万円を元利均等30年3%で借りると利息の総額は約2,500万円)

不動産の購入は相続対策ではなく、投資として考えることが大切です。立地や将来の修繕、空室率、将来の値下がりリスクなどを考えその利回りやキャッシュフローが投資として見合うか十分検討しましょう。

詳細な適用要件等は専門家に確認しましょう。

文 税理士・CFP(R) 西木敏明

- 1

- 2

タグ:相続