「少額投資非課税制度(通称:NISA)について」

・非課税対象について

非課税の対象は証券会社もしくは銀行に開設したNISA口座で新規に購入した上場株式や

株式投資信託等の配当所得・譲渡所得です。

NISA口座は一人一口座しか認められません。

・非課枠(利用限度額)について

NISA口座の利用限度額は年間40~120万円ですが、 未使用枠は翌年に繰り越すことはできま

せん。

また、NISA口座で株式等を購入して同年中に売却しても非課税枠が空くわけではありません。

「NISAのデメリット」

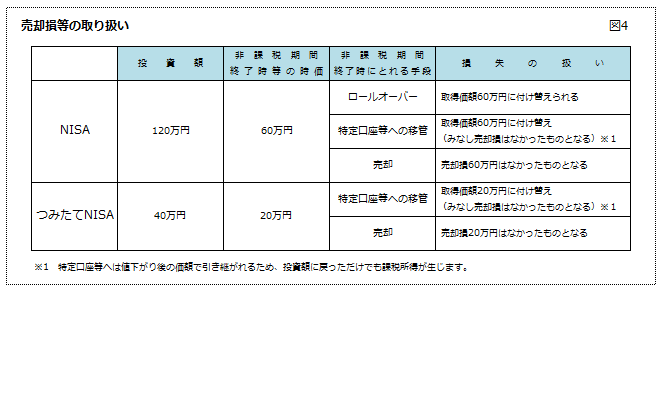

・NISA口座で生じた売却損について

これは一番のデメリットなのですが、NISA口座で保有する 株式等の売却損はなかったものとして取り扱われます。

つまり、他の特定口座や一般口座で保有する株式等の譲渡益や配当などと損益通算できません。

また、損失の3年間の 繰越控除もできません。

対策としては、「NISA」の場合は非課税メリットは享受できませんがロールオーバーして

回復を待つしかありません。

「つみたてNISA」の場合、ロールオーバーはできませんが20年と非課税運用期間が長いため

こまめな利益確定を心がけたほうがいいかもしれません。

また、「つみたてNISA」の場合投資対象のファンドが129本しかない(4月23日時点)点もデメ

リットといえるかもしれません。

さいごに

NISA制度創設の当初目的は、平成25年12月末までは上場株式等の譲渡所得・配当所得にかかる

税率が10・147%なのに、平成26年からは20・315%に上昇することによる株式市場への悪影響を

最小限にとどめ、広く一般投資家を市場に呼び込むことでした。

現状(平成29年末時点)で、NISA口座数は約1,098万口座開設されていますが、そのうち699万口座

は平成29年中に買付けがない未稼働状況でした。

本家の英国ISAに比べると制度としてかなり見劣りしますが、毎年改正されていますので、今後の

改正内容に期待しましょう。

NISAは「非課税」が強調されがちですが、あくまでも 株式等への投資でありリスクもあること

を念頭においたうえで活用しましょう。

詳細な適用要件等は専門家に確認しましょう。

文 税理士・CFP(R) 西木敏明

- 1

- 2