初めての確定拠出年金・商品の選び方(2)

今、定期預金がおすすめできない理由

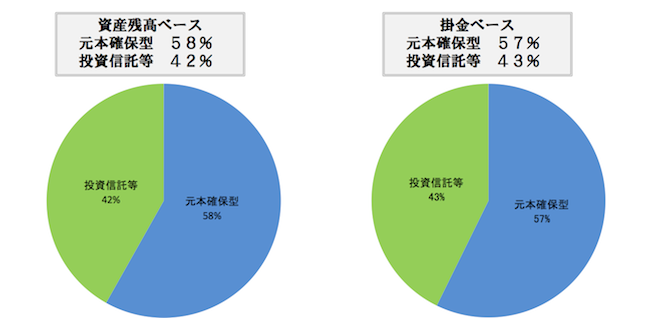

企業年金連合会が行った「2014年度決算 確定拠出年金実態調査結果」では

資産残高ベース・掛金ベースともに全体の6割弱が元本確保型商品を利用しています。

しかし平成29年3月現在では、元本確保型商品、特に定期預金についてはあまりおすすめできません。

とりわけ45歳未満の若い方で、今加入する確定拠出年金プランに60歳まで加入する可能性が高い方であれば、よほどの理由がない限り選択する理由がないと言わざるをえません。

その理由を以下ご覧いただきましょう。

その1 金利が低すぎる

第一の理由として、現行の適用金利が低すぎることがあげられます。

確定拠出年金プランの中での定期預金は、大口定期の店頭金利と同じ金利、つまり個人客に対しての最高水準の金利を約束することが一般的です。

しかし、その大口定期と同等の高い金利ですら、0.01%としているプランが多くなっています。

これは平成28年2月から始まった日銀のマイナス金利政策から始まり、同年9月からの日銀の金融政策である「短期金利はマイナス0.1%、長期金利は0%」の方針の影響が如実に表れている結果です。

日銀が現行の量的・質的金融緩和を続ける限り、定期預金金利の上昇は期待薄と覚悟しておきましょう。

また、定期預金金利は満期までの期間が長ければ高い水準となることが原則であり、1年定期よりは5年定期の方が高い適用利率となることが一般的でした。

ところが現行水準では、1年定期でも3年、5年定期でも同じく0.01%の設定としているケースが多くなりました。

長い期間の預け入れを選択するメリットがなくなっています。

金利0.01%の定期預金は、10,000円未満の掛金では、利息はゼロ円。

複利運用のメリットも期待できません。

長い運用期間という恵まれた条件をお持ちの若い方が選ばれるには、あまりにもったいない選択肢となってしまいました。

その2 利子をつけるために、手間がかかる

ふたつめの理由として、利息をつけようと思うと手間がかかるという点があげられます。

0.01%の金利で1円でも利息をつけようとすると、元本を10,000円以上にしておかなければなりません。

しかし、新入社員に10,000円の月額掛金を約束する会社は少数派です。

例えば月額5,000円(これも高い水準ではあるが)の掛金であるなら、毎月定期を購入して年間60,000円の元本だとしても、制度上は「5,000円の定期が12本」と認識されるため、やはり利息はゼロ円なのです。

利息をつけるためには、手持ちの定期をいったん解約し1本の定期にまとめる「預替」を指示しなければなりません。

詳細は コラム「定期預金0.01%のときにしておくこと」をご覧ください。

元本が積み上がらなければ「預替」をするメリットもありませんから、この指示・作業は年に1〜2回程度でOK。

とはいえ、確定拠出年金をできるだけ放置しておきたい希望の方には煩わしい作業でしょうし、その上で入手できる利息は手間に見合わない金額と感じられる方が多いと思われます。

定期預金を選んだほうがいい人は、「ワケあり」の人

それでも定期預金を選んだほうが良い人とは、少々「ワケあり」の人です。

代表的な例としては、短期間で運用が終了する予定の人がこれにあたります。

例えば、50歳以上で中途入社・転籍し、運用期間そのものが短い方。

あるいは、胸に秘めたライフプランがあり、数年で転職を考えている方。

企業型確定拠出年金は、退職すると個人資産を、個人型あるいは次の会社のプランに移換します。

その際、現行プランの商品はすべて売却あるいは解約し現金化して移換しなければなりません。

つまり退職と同時に否応なく運用は中断されることになります。

であれば、たとえ運用益がゼロでも元本確保型に資産をおいておくのは悪いプランではありません。

ご参考迄。

こうした方は社内規程において、「確定拠出年金の事業主返還」制度の有無を確認しておかれるとよいでしょう。

規約・規程に定めがあれば、勤続3年未満で自己都合退職する従業員は、会社が出した掛金相当額を会社に返還しなければなりません。勤続3年以上ではこうした縛りはありません。

定期預金がハマる相場局面とは

残念ながら現在の金利水準・状況では定期預金はおすすめできないのですが、

本来、確定拠出年金の中での定期預金は大変魅力的な商品なのです。

ここで、定期預金の名誉のために、定期預金がはまる相場局面をお話しておきましょう。

金利3.5%以上であれば20年放置!

将来的に金利が上昇し、3.5%以上の金利になるのであれば、

定期預金の中で、もっとも満期までの期間が長い定期預金を選択し、できるだけ長く放置しておきます。

3.5%のままで20年温存できるなら、20年後に元本は倍になります。

20年で倍になることが確定できるなら、株や外貨でリスクを許容する必要がありません。定期預金1本の運用で充分です。

ここで、複利運用の感覚としてぜひ覚えていただきたい「72の法則」をご紹介しておきましょう。

以下の計算式で、元本が倍になる年数が確認できます。

72 ÷ 年利(%) = 元本が2倍にかる年数

年利が3.5%なら、

72 ÷ 3.5(%) = 20.57年 ← 約20年で元本は倍

年利が7%なら、

72 ÷ 7(%) = 10.28年 ← 約10年で元本は倍

制度上の問題は確定拠出年金プランではもっとも長い定期として5年定期が一般的であること。

5年たつと適用金利の見直しが行われますから、制度の中だけで高い金利での長期間運用を実現できないかもしれません。

こうした局面では確定拠出年金だけでなく他の個人資産の運用でも、できるだけ満期まで期間が長い定期預金を購入すると良いでしょう。

ちなみに、

年利が0.01%なら・・・・

72 ÷ 0.01(%) = 7200年 ← 倍になるのに、7200年?!

投資信託利益確定後の保管場所として

元本確保型商品は、投資信託で利益確定した資産を安定的に運用するためには必要不可欠な商品です。

特に定期預金は、保険商品のように解約控除もなく、どのような局面でも元本を割り込まない点が魅力。

確定拠出年金の投資信託運用は、

「月額掛金でコツコツ購入、相場が値上がりしたらすかさず売却」が基本ですが、

さらに付け加えるなら、

「その後、元本確保型商品に移換し無事に60歳を迎える」を規定路線として加えておきたいものです。

さて、残念ながら定期預金に二の足を踏む昨今、

若い世代の方には投資信託の運用割合を増やすことをおすすめします。

若い人ほど投資信託の割合を増やしたほうがいい理由