年末に向けて贈与について検討してみよう 3

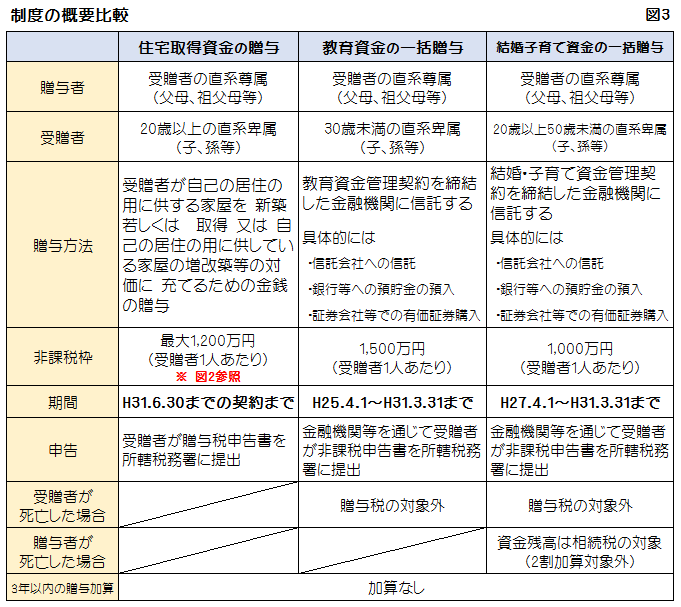

結婚・子育て資金の一括贈与に係る非課税措置について

平成27年4月1日から 平成31年3月31日までの間に 直系尊属(父母や祖父母)から 20歳以上50歳未満の子や孫に対する結婚や子育て資金の一括贈与に 1000万円 の非課税枠が設けられています。

なお、教育資金贈与と同様に期限内、非課税枠内であれば 分割贈与も可能です。

贈与の方法も教育資金贈与と同様ですが、金融機関等と締結する契約の名称が 『 結婚・子育て資金管理契約 』となります。

使途は 結婚・子育て費用に 限定されます。

| 結婚費用 | 婚礼費用・住居費用・引越費用など(限度額300万円) |

| 子育て費用 | 妊娠出産費用・不妊治療費用・子の医療費・子の保育料ベビーシッター費など |

信託先から引き出すためには 領収書等を提出します。

受贈者50歳時点での残高は贈与税対象

受贈者は50歳になった時点で結婚子育て資金管理契約は終了します。この時点で残高があった場合は、残高相当額の贈与があったものとして受贈者に贈与税が課税されます。

受贈者が50歳に達する前に贈与者が亡くなった場合

残額は贈与者の死亡に係る相続税の課税価格に加算します( ※「教育資金の一括贈与」と異なります)。

ただし、受贈者が孫であっても 当該残額に対する相続税額は 2割加算の対象外となりません。

教育資金や結婚子育て費用は非課税制度を利用するまでもなく、現行制度上でも祖父母等が 必要な都度 負担 しても贈与税の対象とはなりません。

ただし、あくまでも「都度」の負担であり、将来分まで一括して渡した場合は贈与税の対象です。

相続を考えるうえで贈与税の各種特例は重要となってきます。

それぞれの特例の制度内容やメリット・デメリットを確認したうえで上手に活用してください。

詳細な適用要件等は専門家等に確認しましょう。

文 税理士・CFP(R) 西木敏明