「 ふるさと納税 」について

今回は、相続から離れて「 ふるさと納税 」についてのお話です。

「 ふるさと納税 」についてよく聞かれるのが「 私の所得で効率的な ふるさと納税額 ( 寄附金額 ) はいくら? 」というものです。

ここでいう「効率的」というのは 2千円負担でできる「 ふるさと納税額 」の上限はいくらかということです。

◇ 参考

平成27年の税制改正により「 ふるさと納税制度 」は拡充され、2千円負担で寄附できる金額はほぼ2倍になりました。

また、5団体以下の都道府県・市町村への寄付の場合、「 ふるさと納税ワンストップ特例制度 」により給与所得者は年末調整のみで「 ふるさと納税制度 」を利用できるようになりました。

平成27年の税制改正により「 ふるさと納税制度 」は拡充され、2千円負担で寄附できる金額はほぼ2倍になりました。

また、5団体以下の都道府県・市町村への寄付の場合、「 ふるさと納税ワンストップ特例制度 」により給与所得者は年末調整のみで「 ふるさと納税制度 」を利用できるようになりました。

ふるさと納税 ( 寄附 ) を行うと、2千円を超える金額については、所得税・住民税から全額控除されますが、寄附をされる方の「所得税の課税所得額」と「個人住民税所得割額」に応じて限度額が決まってきます。

「 ふるさと納税 」の限度額の計算方法

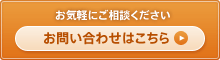

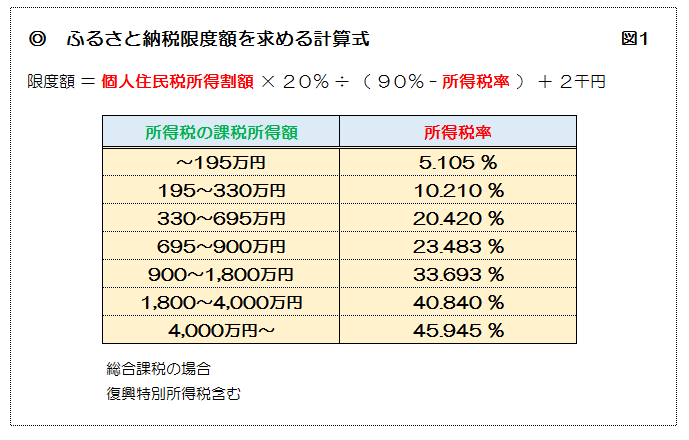

所得税や住民税の詳細な控除計算は省略しますが、限度額は 図1 の計算式で求めることができます。

図1 の「 所得税率 」は「 所得税の課税所得額 」から求められますので、確定申告書や源泉徴収票で確認します。

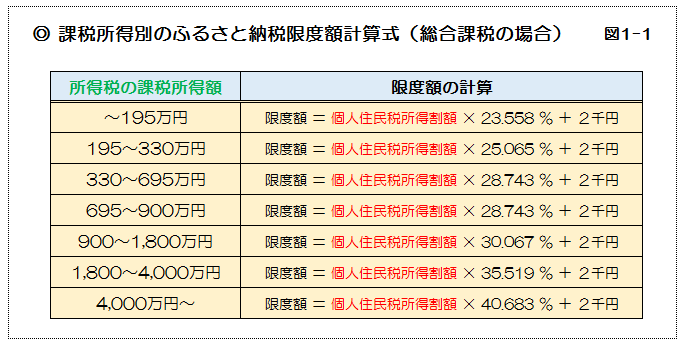

源泉徴収票から確認する場合は図2の ㋐ 「給与所得控除後の金額」から ㋑ 「所得控除の額の合計額」を差し引いた金額が「 所得税の課税所得額 」です。

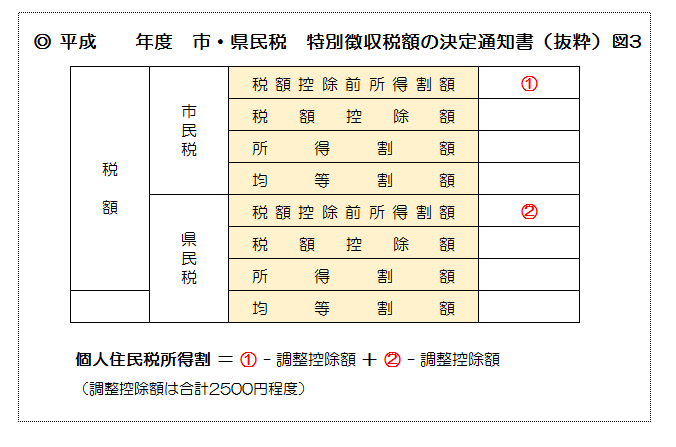

図1 の「 個人住民税所得割 」は市町村・道府県民税の決定通知書から税額控除前所得割額 ( 図3 の①、② )を参考にして下さい。

- 1

- 2